Hvilke skatter betaler virksomhederne

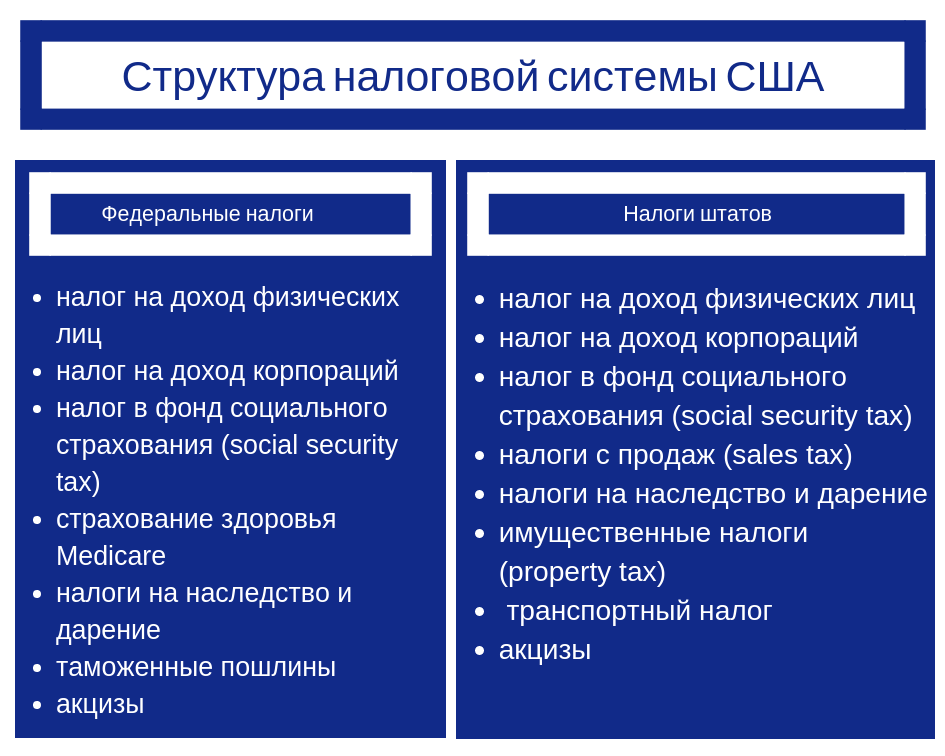

Til grundlæggende skatter, betalt af virksomheder, forholde sig:

| selskabsskat; | |

| moms; | |

| ejendomsskat; | |

| kapitalgevinstskat; |

Regionale og lokale myndigheder kan opkræve skat på: kapitalgevinst, på tilbageholdt indtjening, på ejendom, til minedrift, økologisk osv..

Udover, hvert firma, tjener som arbejdsgiver, skal registrere sig på alle regeringsniveauer og betale fradrag fra lønningslisten – til regionale og føderale arbejdsløshedskasser.

Forskellige typer virksomheder betaler forskellige typer skatter i USA, og har også ret til forskellige fradrag og fordele

derfor, især i planlægningsfasen for at starte en virksomhed, det er vigtigt at forstå skattemekanismen grundigt

Hvad skal man gøre, hvis gevinsten er for stor

Skattesatsen afhænger ikke af gevinstens størrelse.

Men, hvis sejren er slut 15 000 Р, måske, du behøver ikke selv redegøre for det og betale skat. Du bliver rapporteret og betalt, hvis du vandt et russisk lotteri eller en lovlig bookmaker. Kampagnearrangører rapporterer og betaler for dig uanset størrelsen på gevinsten.

Du vandt lotteriet 1 000 000 Р. Du behøver ikke at indsende en erklæring og ikke betale noget. I dette tilfælde er lotteriorganisatoren skatterådgiver. Han betaler dig 870 000 R og rapporterer til skatten.

Du har vundet casino jackpotten - 10 000 000 Р. Til 30 April næste år erklærer du dem selv, og til 15 Juli betaling 1 300 000 Р. Hvis du mister penge tilbage, skylder du staten. Derfor er det bedre at straks udsætte skattebeløbet og ikke røre det indtil betalingstidspunktet. for eksempel, åbne en opsparingskonto: så tjener du nogle ekstra penge på renter.

Tabellen over lande med de højeste skatter

Lande med de højeste skatter i verden

| Placering | Angiv navn | Samlet skattesats (i %) |

| 1 | Argentina | 137,3 |

| 2 | Bolivia | 83,7 |

| 3 | Tadsjikistan | 80,9 |

| 4 | Colombia | 75,4 |

| 5 | Algeriet | 72,7 |

| 6 | Mauretanien | 71,3 |

| 7 | Brasilien | 69 |

| 8 | Guinea | 68,3 |

| 9 | Frankrig | 66,6 |

| 10 | Nicaragua | 65,8 |

| 11 | Venezuela | 65,5 |

| 12 | Italien | 65,4 |

| 13 | Kina | 64,6 |

| 14 | Tchad | 63,5 |

| 15 | Gambia | 63,3 |

| 16 | Benin | 63,3 |

| 17 | Tunesien | 62,4 |

| 18 | Indien | 61,7 |

| 19 | Spanien | 58,2 |

| 20 | Costa Rica | 58 |

| 21 | Belgien | 57,8 |

| 22 | Sri Lanka | 55,6 |

| 23 | Ukraine | 52,9 |

| 24 | Østrig | 52 |

| 25 | Elfenbenskysten | 51,9 |

| 26 | Mexico | 51,8 |

| 27 | Japan | 51,3 |

Tabel med den gennemsnitlige skattesats i verden

Liste over lande med den højeste indkomstskat:

- Aruba. Skattesatsen er 58,95 %. Denne sats inkluderer social skat, som den, i sin tur, inkluderer:

- Pensionsbidrag. Betalt af arbejdsgiveren, og arbejdere. Medarbejderen er forpligtet til at fradrage 4 %, og arbejdsgiveren betaler 9,5 %.

- Forsikringsgebyr. Betales også af arbejdsgiveren i beløbet 8,9 % og hyrede medarbejdere i beløbet 2,6 %.

- Sverige. Satsen for indkomstskat er 56,6 %, af hvilken 7 % Er et socialt bidrag.

- Danmark. Sats - 55,4 %. Til 2008 år i Danmark, en indkomstskattesats på 62,3 %, men regeringen besluttede at nedsætte skatten. I landet er det næsten umuligt at undgå at betale skattebetalinger. Selv kirken er beskattet, der trækker til 1,5 % af indkomst.

- Holland. Satsen for indkomstskat er 52 % (tidligere nåede denne skat 72 %). Ud over betaling af indkomstskat, landets borgere er forpligtet til at trække arealanvendelsesafgift i beløbet 6 % og arveafgift i beløbet 40 %.

- Belgien. Skattesatser:

- Indkomst - 50 %.

- Socialt bidrag - 13 %.

- Kommunal - 11 %.

- Østrig og Japan. Indkomstskatten i disse lande er 50 %.

- Finland. Tidligere var den faste sats 53,5 %, men i 2004 år, efter regeringens beslutning, faldt beskatningen af enkeltpersoner til 49,2 %.

- Irland er et af de lande med den højeste skattesats, hvilket er lige 48 %. Minde om, at denne sats er meget højere end den gennemsnitlige indkomstskat i hele den nordlige del af Europa, hvilket svarer til i dag 40 %.

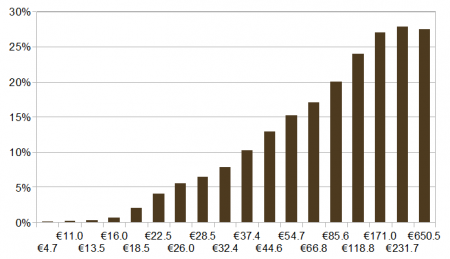

Skatafhængighed af indkomst i Irland

- Storbritanien. Landets regering i 2010 år blev det besluttet at øge indkomstskatten med 10 % (i 2010 år var satsen under hensyntagen til stigningen 50 %). Men forfremmelsen betalte sig ikke, og s 2013 år er det lig med 45 %, det vil sige, det blev lavere ved 5 %.

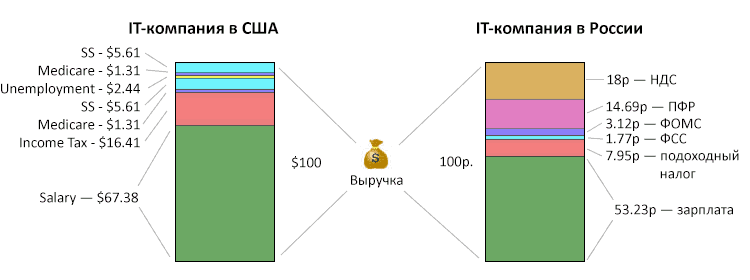

Sociale og medicinske bidrag

Ud over indkomstskat på lønninger betaler alle beboere:

|

Social sikringsskat, den fulde sats er 12,4% fra lønningslisten, den overføres til socialfonden; |

|

|

Medicare, den fulde sats er 2,9% fra lønningslisten, den overføres til lægekassen. |

Halvdelen af disse fradrag (6,2% Social sikringsafgift и 1,45% Medicare) betalt af arbejdsgiveren, den resterende halvdel - medarbejderen selv.

Samtidig er der en række særegenheder ved beregningen af disse betalinger. for eksempel, Arbejdsgivere er forpligtet til at tilbageholde og eftergive yderligere sundhedsafgift på 0,9%, hvis medarbejderens løn i løbet af kalenderåret overstiger 200 tusind. dollars.

PÅ 2020 den grundlæggende løngrænse er $137700.

Ved beregning af socialsikringsafgift skal du huske, at der er en grundlæggende lønloft. Dette er det maksimale beløb, der beskattes for indeværende år. Det betyder, at hele lønnen ud over dette tal ikke er underlagt social skat.

En side, ingen ønsker at betale for meget skat, på den anden side, underbetaling truer alvorlige konsekvenser, herunder kriminel. Derfor skal alle gældende fradrag og fordele være juridisk begrundet og verificeret..

| American Corporate Services licenserede skattespecialister er klar til at yde personlig rådgivning til indehavere af komplekse modregninger og fradrag, mennesker, taler ikke engelsk, såvel som alle, der er i tvivl om rigtigheden af at udfylde en selvangivelse. Vi hjælper dig med rapportering, Vi beregner det beløb, der skal betales, og hjælper dig med at lovligt minimere skatter i USA. |